Профессор Фредерик Мишкин разработал сценарий долгового кризиса в США. Если политикам не удастся снизить дефицит бюджета, то к 2018 г. страна попадет в кризис по типу греческого. Тогда ФРС останется только обрушить долларСтраны с высокой долговой нагрузки вроде США, Японии и стран Европы в опасности. Согласно новой теории американских экономистов, долговой и бюджетный кризис для них практически неизбежен. В группе риска находятся страны с госдолгом выше 80% ВВП и постоянным дефицитом текущего счета - в эту категорию попадают, например, США, Германия, Франция и другие развитые страны. США могут попасть в кризис по типу греческого уже в 2018 году, если у политиков не получится срочно сократить дефицит бюджета.

Известный американский экономист и профессор Columbia Business School Фредерик Мишкин и его коллеги проанализировали положение крупнейших стран-должников. На выходе у них получился сценарий того, как США пойдет по пути Греции.

Предыстория долговых проблем развитых стран общеизвестна. Во время и после кризиса 2008 года правительству США и других развитых стран пришлось активно тратить средства. В результате кризис частных долгов был остановлен, но ценой роста дефицитов бюджета и госдолга. Причем потеря доверия и рост ставок по кредитам происходит стремительно быстро.

Ожидания приводят к кризисам Мишкин и его коллеги построили простую модель развития долгового кризиса, в ее основе лежит динамика госдолга и рост экономики.

Они рассчитали, какой должен быть профицит бюджета страны, чтобы остановить рост госдолга. Если этот показатель далек от среднего исторического значения для страны, то государству рано или поздно придется платить премию за риск своим кредиторам.

Если процентная ставка выше темпов роста номинального ВВП, то это приведет к росту госдолга, даже если это не заметно по соотношению госдолга к ВВП. Такой стране срочно нужна бюджетная реформа.

Если процентная ставка ниже номинальных темпов роста ВВП, то в этом случае правительство даже может себе позволить иметь небольшой дефицит бюджета. Важно, чтобы ситуация стабилизировалась со временем.

Однако если ввести в модель ожидания инвесторов, ситуация изменится.

Если ситуацию с дифицитом не удается нормализовать продолжительное время, то инвесторы начинают опасаться либо высокой инфляции, которая снизит реальные выплаты по долгу, либо дефолта. Они просят все большую и большую премию за риск. Это, например, происходило в Греции - кредиторы не верили, что дефицит когда-либо удастся снизить без выхода из еврозоны и инфляции драхмы.

Применительно к США главный риск - высокая инфляция. С ее помощью власти могут ускорить рост номинального ВВП и не снизить реальные выплаты по долговым обязательствам.

Но нынешние прогнозы по развитию ситуации с госдолгом США не учитывают вероятного резкого роста стоимости заимствований.

Как развивается кризис в развитых странах Опыт долговых кризисов в развивающихся странах не стоит буквально применять к развитым. Обычно развивающиеся страны занимают в иностранной валюте, а развитые - в собственной. Снижение стоимости национальной валюты развивающейся страны может само по себе спровоцировать бюджетный и экономический кризис. Дефолты в развивающихся странах происходят чаще и при более низком уровне госдолга. Из-за этих различий Мишкин решил вовсе не учитывать богатый опыт долговых кризисов в развивающимся мире. Анализ ограничили 20 развитыми странами в период 2000-2011 годов.

Для оценки ситуации в стране Мишкин использовал чистый и валовый госдолг страны, оценку счета текущих операций, а также то, какой долей долга владеют иностранцы. Чем она выше, тем больше у правительства соблазн объявить дефолт по госдолгу, этот же принцип работает в ситуации, когда долг находится на руках у местных банков, которыми владеют иностранцы.

Госдолг на уровне 90-100% ВВП значительно замедляет рост экономики, причем негативные эффекты начинают ощущаться тогда, когда соотношение доходит до 70-80% ВВП.

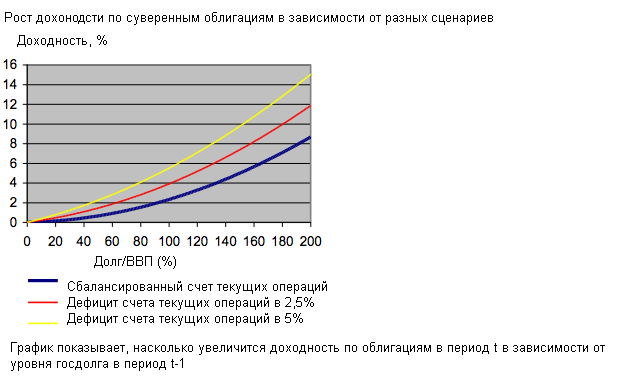

При этом каждый процентный пункт роста дефицита бюджета по отношению к ВВП увеличивает стоимость заимствований на 4,5 б.п.

Если текущий счет страны абсолютно сбалансирован, но госдолг вырос с 0% ВВП до 40%, в этом случае ставки по госдолгу вырастут всего на 44 б.п. Но если госдолг вырос до 80% ВВП, то ставки увеличатся на 109 б.п. Рост еще на 40% ВВП добавит еще 174 б.п к доходности.

Если же у страны еще и проблемы с дефицитом счета текущих операций, то долговой кризис будет развиваться куда быстрее. Например, если средний дефицит счета за пять лет составил 2,5% ВВП, рост госдолга с нуля до 120% ВВП приведет к росту ставок на 517 б.п. И чем больше дефицит, тем быстрее растет доходность.

Дефицит текущего счета обостряет долговые проблемы Могут ли страны избавиться от опасных долгов

Могут ли страны избавиться от опасных долгов

Пока ситуация с госдолгом в большинстве стран оставляет желать лучшего

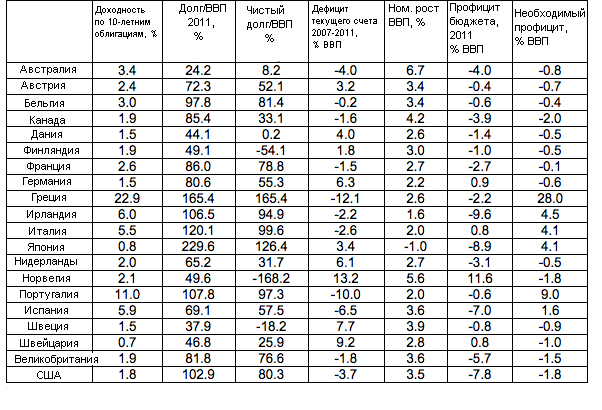

Для каждой из 20 стран экономисты подсчитали, каков профицит ее бюджета без учета выплат по процентам (шестая колонка), а также какой он должен быть, чтобы госдолг перестал расти.

Ирландии, Италии и Японии нужны профициты выше 4% ВВП. Этим странам, чтобы избежать катастрофы придется сокращать расходы и увеличивать налоги. Причем низкие ставки по госдолгу Японии связаны с тем, что госдолгом владеют граждане и институты страны. Однако по мере старения населения будет снижаться и норма сбережений, Японии придется привлекать новых инвесторов. А, значит, ей сочно нужно решать бюджетные проблемы.

Госдолг Португалии сейчас выше 100% ВВП, а стоимость заимствований составляет 11%. Чтобы долг не рос, Португалии нужен профицит бюджета в 9% ВВП.

Германии, Австрии, Финляндии, Норвегии, Канаде, Швеции и другим довольно просто исправить все бюджетные проблемы - госдолг в них относительно низкий.

Остановить рост госдолга США можно, если снизить дефицит бюджета до 1,8% ВВП с прошлогодних 7,8%.

Тем не менее, практически ни одна из стран не находится в абсолютной безопасности. Если ее госдолг выше 80% ВВП, то велика вероятность того, что она может быть втянута в долговой кризис. Если дефицит счета текущих операций страны составляет 5% ВВП, то при росте госдолга с 80% до 120% стоимость заимствований вырастет на 3 п.п. Новые ставки будут применяться ко всему госдолгу, а это означает новый виток его роста.

Лучший способ справиться с долговым кризисом - это попытаться избежать возникновения кризисной ситуации, уверен Мишкин. Конечно, если госдолг страны всего 60% ВВП и она может занимать по низким ставкам, проблем в росте госдолга нет. Но вопрос в том, что делать, если в стране начинается бюджетный и экономический кризис, который нужно залить средствами из бюджета.

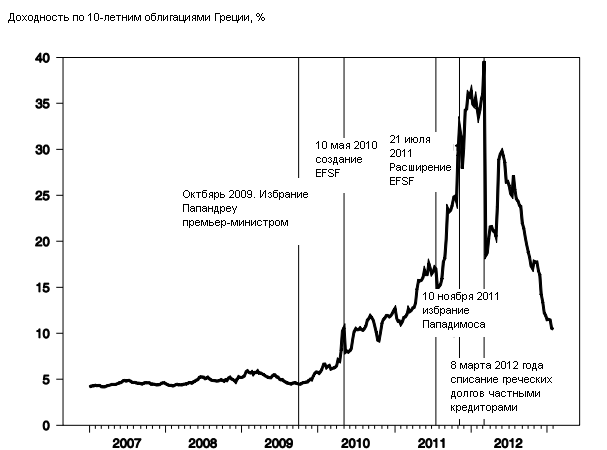

Как Греция попала в "идеальный шторм" Пример Греции показывает, как в стране, которая кажется благополучной, может разразится идеальный шторм. Статистика страны оказалась заметно хуже ожиданий, рынки утратили к ней доверие и ставки буквально взлетели вверх, ввергнув страну в тяжелейший кризис.

Сокращение госрасходов и рост налогов приводит к замедлению роста или даже сокращению ВВП. В результате, падают доходы бюджета и проблемы вновь обостряются. В ситуации, столь тяжелой, с которой сталкивается Греция, лишь с помощью бюджетных реформ кризис разрешить невозможно.

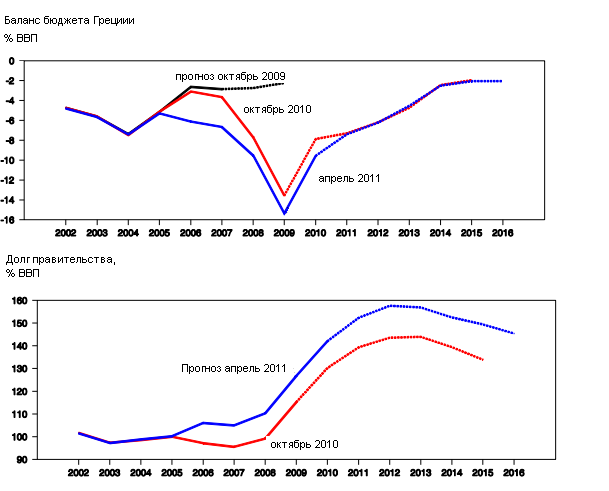

В 2007 году ситуация вовсе не выглядела пугающей. Долг Греции составлял 100% ВВП, платила она по нему примерно 5%, а это означает, что ей нужен был профицит бюджета (без учета процентных выплат) в 2% ВВП. Средние темпы роста экономики за 10 лет до 2008 года составили 6,6% в год.

До 2008 года ситуация в Греции не внушала опасений

Триггером кризиса стало ослабление экономики в 2008-2009 годах. Уже в сентябре 2009 года дефицит бюджета Греции составлял 9% ВВП, а в октябре того же года прогноз по дефициту бюджета был увеличен до 12% ВВП. Накопленная разница между прогнозами по дефициту бюджета и реальными значениями за 2006-2009 годы составила 17,5% ВВП.

С учетом госдолга в 100% ВВП и дефицита текущего счета в 11,9% ВВП это должно был увеличить доходность по облигациям Греции "всего" на 2,1%, что, конечно, очень много, но не смертельно. Но в действительности, доходность выросла куда сильнее, так как инвесторы потеряли доверие к Греции.

Доходность греческих облигаций стремительно выросла

Затем МВФ и ЕС предоставили Греции первый пакет помощи в 110 млрд евро и пообещали второй. Это должно было снизить премию за риск, ведь крупные международные заемщики частично вытеснили частных кредиторов и готовы были покрыть их потери.

Но в 2011 году появилась новость о том, что общий дефицит бюджета в 2006-2008 годов была на 10% ВВП выше ранних оценок. Это увеличило госдолг на 10% ВВП и привело к новому витку роста ставок.

ЕЦБ, чтобы остановить рост доходности по госдолгу Греции, начал скупать бумаги страны. Но инвесторы в спасение страны не поверили - они боялись, что Греция, раздираемая протестами, не захочет участвовать в программе помощи. К марту 2012 году доходность по греческим облигациям достигла 40%. Тогда правительство Греции объявило о реструктуризации долга, находящегося в руках частных кредиторов.

Теперь Греции нужно снизить уровень долга еще на треть - до 80% ВВП - и перейти к профициту бюджета в 2% ВВП, в этом случае стоимость ее заимствований снизится до 5%. Без снижения уровня долга Теперь профицит бюджета в 28% ВВП, что на практике вряд ли достижимо.

США могут стать гигантской Грецией США - один из двух уникальных случаев: госдолг страны в 2011 году составил 103% ВВП, но при этом стоимость заимствований остается рекордно низкой. Второй подобный пример - Япония.

Сейчас стоимость обслуживания госдолга США составляет примерно 1,4%, четверть его - это векселя со сроком погашения один год и меньше, ставка купона по ним равна нулю.

Традиционное объяснение низких ставок по долгу США состоит в том, что доллар исторически является резервной валютой, и инвесторы вынуждены покупать долларовые гособлигации.

Кроме того, если не учитывать ту часть долга, которой владеют различные американские государственные фонды, например, Social Security Trust Fund, то госдолг страны составил бы всего 80% ВВП.

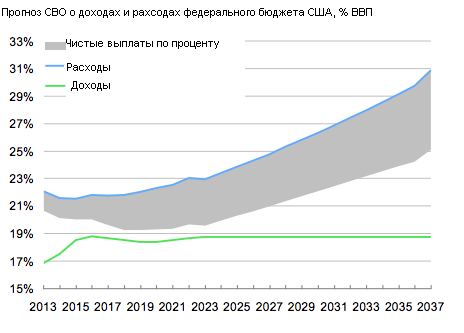

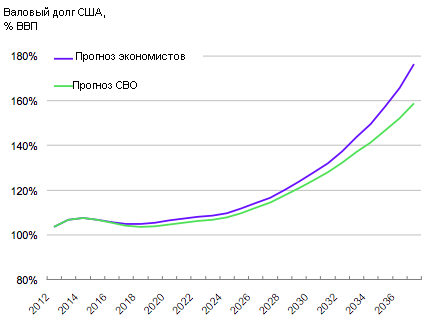

Бюджетное управление Конгресса США (CBO) прогнозирует, что госдолг США вырастет до 107% ВВП в 2014 году, затем несколько лет будет снижаться из-за увеличения ставок налогов и сокращения расходов бюджета, затем рост госдолга вновь ускорится.

Конгресс прогнозирует рост госдолга США

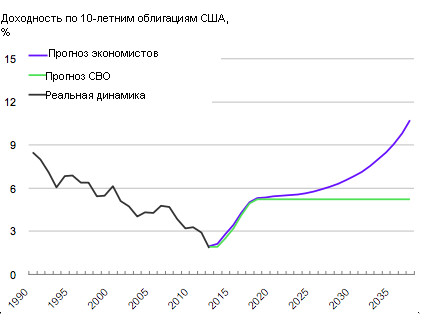

CBO прогнозирует, что, если госдолг США продолжит расти, то рано или поздно произойдет "нормализация" ставок по казначейским бумагам. Так, ставка по 10-летним облигациям - до 5,2% к 2018 году. То есть стоимость обслуживания долга взлетит вверх. Однако после 2018 года ставки перестанут расти, уверены в CBO.

Мишкин не согласен с этим предположением: ставки будут расти и дальше - прогноз CBO явно недооценивает реальных масштабов бюджетных проблем США.

США настигнет бюджетный кризис

Медленный долговой кризис. Средний дефицит счета текущих операций США исторически составляет 3,7% ВВП, но с 2000 года среднее значение выросло до 4,3%. Однако теперь "сланцевая революция" и связанное с ней замедление импорта снизили дефицит до 2,7% ВВП в 2012 году. Среднее значение в ближайшие годы составит 2,5%, прогнозирует Мишкин.

В перспективе 25 лет госдолг США вырастет до 176% ВВП, а не до 159%, как следует из прогноза CBO.

Если импорт не замедлится, и дефицит счета текущих операций вновь вырастет до "исторических" 3,7% ВВП, то к 2037 году госдолг США составит 180% ВВП.

Госдолг США будет стремительно расти Хуже чем у Греции.

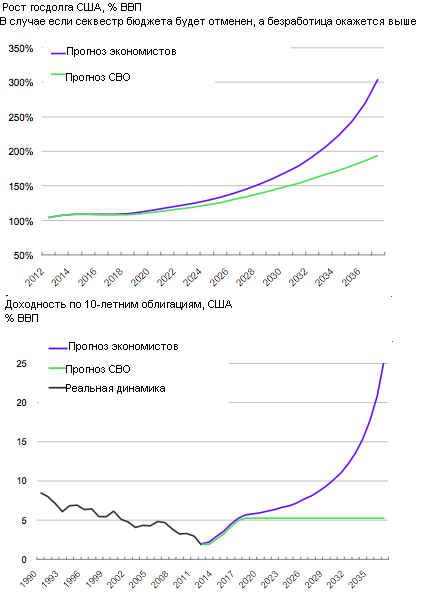

Хуже чем у Греции. В этих сценариях заложено позитивное развитие ситуации на рынке труда и в экономике США. Если же секвестр, назначенный на 1 марта, будет отменен, а безработица не упадет ниже 6%, то соотношение госдолга к ВВП к 2037 году достигнет 304% ВВП. США повторит опыт Греции - доходность по облигациям страны взлетит до 25% ВВП.

США может пойти по стопам Греции ФРС не поможет правительству

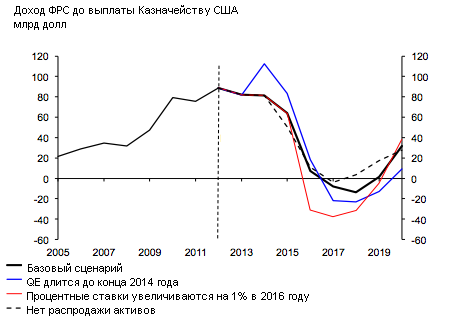

ФРС не поможет правительству ФРС в рамках текущей политики вряд ли спасет правительство США. Рано или поздно регулятору придется избавляться от бумаг, купленных в рамках "количественных смягчений". Доходы от их владения регулятор передает Казначейству - это важный источник пополнения бюджета. Однако в 2017-2018 годах он иссякнет, ведь ФРС будет распродавать бумаги.

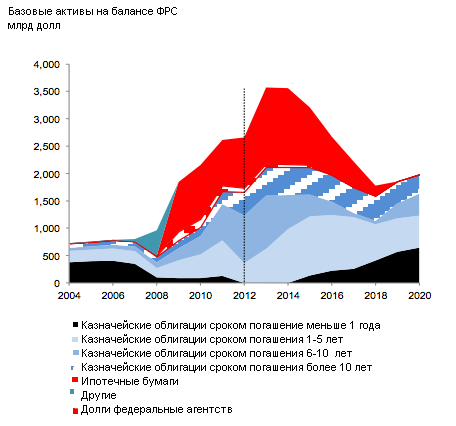

По мнению Мишкина, cкупка ФРС казначейских облигаций на $45 млрд и ипотечных бумаг на $40 млрд в месяц продлится до декабря 2013 года. Затем ФРС приостановит программу смягчения, а с 2015 года постепенно начнется распродажа активов.

Портфель ФРС может вернуться к нормальным размерам

Средний срок погашения бумаг в портфеле ФРС достигнет своего пика в 11 лет в 2013 году. Затем портфель ФРС постепенно вернется к более сбалансированной структуре.

В 2014 году ставки по казначейским облигациям США нормализуются, то есть перестанут быть экстремально низкими.

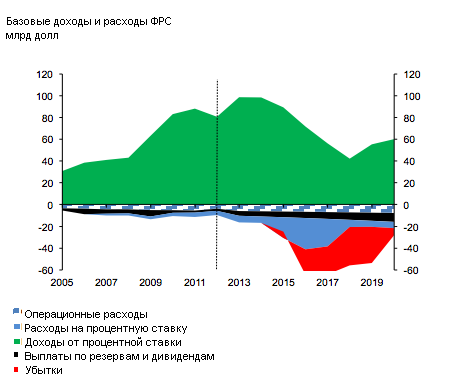

Постепенно ФРС начнет нести потери по своему портфелю

В 2017-2018 годах ФРС не будет перечислять Казначейству средства, ведь регулятор будет нести убытки по своему портфелю ипотечных и госбумаг. Чтобы компенсировать их, ФРС придется занимать у коммерческих банков. Дефицит бюджета начнет быстро расти.

Есть также несколько альтернативных сценариев, в том числе с более долгим "количественным смягчением", но принципиально ситуация они не изменят: как только ФРС начнет продавать ипотечные бумаги, она не сможет перечислять деньги казначейству.

В 2017-2018 годах ФРС перестанет помогать Казначейству деньгами

Либо экономия, либо монетизация госдолга

Стандартной рецепт монетарной политики при сокращении бюджетных расходов - это снижение процентных ставок. Оно увеличивает темпы роста номинального ВВП, и "консолидация" бюджетных расходов имеет больше шансов на успех.

Но это же снижает стимулы для ужесточения бюджетной политики: зачем что-то делать, если ставки и так низки благодаря политике центробанков? Многие экономисты советуют регуляторам начать ужесточать монетарную политику, чтобы заставить чиновников выбрать курс на консолидацию бюджетных расходов.

Но пока ни в Европе, ни в США политики явно не способны провести в жизнь эффективные программы консолидации. Поэтому проблему, как могут, решают центробанки.

Любая программа количественного смягчения лишь повышает шансы на развитие кризиса. Так, центробанк платит рынкам за покупку долгосрочных облигаций с помощью создания резервов. Постепенно долгосрочные обязательства правительств заменяются краткосрочными. Это повышает шансы на то, что инвесторы в какой-то момент испугаются и начнут избавляться либо от госдолга, либо, в случае США, от долларов.

Развитые страны редко объявляют дефолты. Их вариант борьбы с долговым кризисом - проинфляционная политика центробанков, то есть печатание денег: инфляция растет, номинальные темпы роста ВВП увеличиваются, а долг "размывается". Такая "монетизация" долга - это завуалированная форма дефолта.

Так, программа OMT от ЕЦБ - как раз начало монетизации долга проблемных европейских стран. Если ЕЦБ не сделает "все, что нужно, чтобы спасти евро", то европейские страны ждут глубокая рецессия и дефолты. Побочным эффектом политики ЕЦБ станет рост инфляции. Все этого можно избежать только с помощью массового согласия правительств на сокращения расходов.

Еврозона сейчас движется по пути Аргентины, которой пришлось монетизировать свой госдолг и которая долгое время страдала из-за высокой инфляции. Это не зависит от того, хочет этого или нет ЕЦБ. Возможно, это единственный шанс предотвратить более глубокий политический кризис.

В СЩА причиной "монетизации" госдолга может стать постоянный дефицит федерального бюджета и неготовность политиков разработать план снижения того дефицита. Если выйти из политического тупика не удастся, то начнется долговой кризис, и ФРС придется "монетизировать" госдолг, обрушив доллар.

/Финмаркет/