Присоединение к зоне евро было чудом для стран европейской периферии - новая супернадежная валюта, общая для греков и немцев, подарила им дешевые ставки, кредитный бум и процветание, которому, казалось, не будет конца. Но, как выяснили ученые, они не были готовы к этому процветаниюМножество экономистов, аналитиков, банкиров и предпринимателей винят в европейском кризисе сам евро и то, как выглядит европейский монетарный союз. Среди евроскептиков, предлагающих срочно распустить валютный союз, можно найти кого угодно: от известного экономиста из Университета Калифорнии Брэда Делонга до основателя Saxo Bank Ларса Кристенсена.

Риторика евроскептиков строится на известных аргументах - в еврозоне сначала поощряли финансовую безответственность, богатые страны, фактически, развратили бедные, а теперь богачи, прежде всего немцы, душат их экономики, заставляя сокращать дефициты бюджетов.

Группа экономистов из США и Европы доказала эту теорию в своем подробном докладе , опубликованном на этой неделе. Евро сделало бессмысленным усилия таких стран как в Греция, Испания, Ирландия и Португалия по реформированию экономик, обрушило на их голову процветание, к которому они не были готовы.

Самый большой пузырь в истории В 1999 году было принято евро. Уже тогда было ясно, что Греция, Португалия, Ирландия и Испания вряд ли от этого выиграют. Им нужно было проводить структурные реформы, чтобы модернизировать экономики и улучшить институты.

В 2001 году Лукас Пападимос, в то время директор Банка Греции, признал, что Греция после принятия евро не сможет и дальше повышать конкурентоспособность, ведь теперь у нее нет возможности снижать курс валюты. Предполагалось, что конкурентоспособность и производительность труда можно будет со временем повысить с помощью реформ.

Но уже к тому времени благодаря евро на мировых кредитных рынках надулся пузырь. К этому привело резкое снижение рисков обменного курса, случившееся на фоне мягкой денежной политики и повсеместного смягчения условий на финансовых рынках. В итоге, страны европейской периферии от реформ просто отказались. Снизился их потенциал роста, а правительства не успели или не захотели отреагировать на рост пузырей.

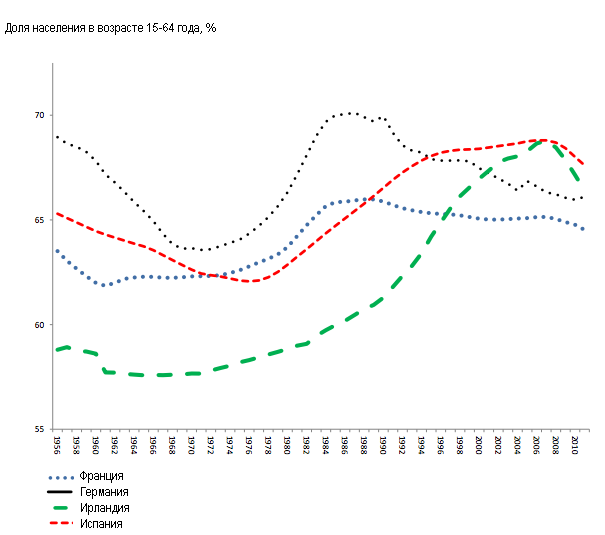

К кризису в Испании и Ирландии также привели благоприятные демографические тенденции. С 1970 по 2007 в этих странах резко выросла доля людей в возрасте от 15 до 64 лет. Это помогло их экономикам быстро расти без повышения производительности труда и резко повысило спрос на недвижимость. Во Франции и Германии пик случился на два десятилетия раньше.

Демографический фактор способствовал образованию пузырей на рынке недвижимости Ирландии и Испании

Теперь пузырь сдулся, а страны периферии остались один на один с проблемами, мешающими росту: зарегулированный рынок труда, монополизированные рынки, неэффективные образовательные и налоговые системы.

В момент принятия евро в экономике Германии также было не все хорошо - она практически не росла. Но в отличие от переферии, Германия пошла по пути реформ, что привело к быстрому росту экспорта.

Европейский союз не достиг своих целей У европейского проекта было четыре основных цели:

1. Создать "общеевропейское лицо" - некую новую общность граждан и наций, объединенных общеевропейскими ценностями и интересами.

2. Ликвидировать сильные колебания номинального обменного курса, и крупные дисбалансы, которые они могли создать.

3. Создать орган монетарной власти, независимый от политического давления. Это особенно пришлось на пользу странам, страдавшим от высокой инфляции, вроде Португалии и Италии.

4. Создать основу для структурных реформ, которые позволили бы ускорить темпы роста Европы. Это можно было сделать с помощью введения различных бюджетных и монетарных ограничений, чтобы у правительств просто не осталось выбора: реформировать свои экономики или нет.

Однако ограничения не сработали, а бюджеты, вместо того, чтобы укрепиться, ослабли.

Европейцы боялись не тех рисков Жесткий режим обменного курса предполагал потерю странами части монетарной и бюджетной автономии. Но европейцы совершенно не задумались о роли финансовых потоков и кредитном цикле.

Экономисты в конце 1990-х годов предполагали, что страны периферии пойдут на реформы по нескольким причинам:

• Они лишатся возможности стимулировать спрос из-за монетарных и бюджетных ограничений.

• Страны периферии должны были повышать конкурентоспособность, чтобы стать более привлекательными для бизнеса, который мог в условиях валютного союза спокойно уйти в другие страны.

• Введение евро предполагало децентрализацию процесса регулирования зарплат - это должно было сделать рынок труда более эффективным.

• Еще один фактор - повышение требований рынка к качеству государственных финансов, ведь внутренние финансовые институты той или иной страны могли спокойно уйти кредитовать соседнее правительство.

Экономисты даже боялись, что реформы будут даваться правительствам в отсутствии бюджетного и монетарного стимулирования очень тяжело - это считалось главным риском. В реальности, это коснулось только Германии, которой пришлось проводить болезненные реформы. Страны периферии успешно забыли о них из-за кредитного бума.

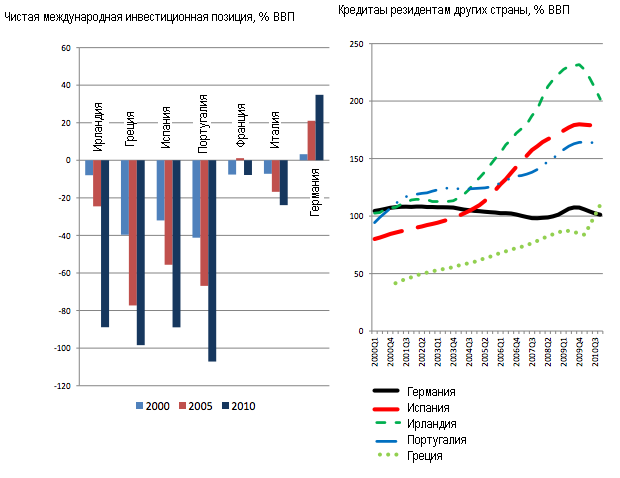

Финансовый бум и реформы несовместимы • Вступление в зону евро спровоцировало гигантский приток кредитных средств в страны периферии. Греция, Португалия, Испания и Ирландия за 10 лет нарастили чистый внешний долг на 100% ВВП

Присоединение к евро спровоцировало рост долга стран периферии

• В основе кредитного бума лежала переоценка рисков после ликвидации национальных валют.

• В итоге, страны получили возможность не соблюдать ограничения по дефициту бюджета, наращивать расходы и оплачивать их за счет повышения госдолга - занимать можно было по рекордно низким ставкам. По этому пути пошли Греция и Португалия. Ирландия и Испания жили за счет высоких налогов на недвижимость.

• Эта проблема хорошо знакома исследователям, которые изучают, как международная помощь влиет на реформы. Политическое решение о проведении реформ больше напоминает военные действия: политические группы борятся до тех пор, пока какая-то одна не решит сдаться, - на нее и ляжет бремя исполнения реформ. Если же группы ожидают помощи из-за рубежа, то реформы будут откладываться до бесконечности. То же самое происходит и во время финансовых бумов.

• Кроме того, во время кредитного бума сложно получить достоверную информацию о работе правительства и его служб. Во время пузыря подотчетность и прозрачность никого не интересуют, ведь все и так идет хорошо. Избирателям сложно отфильтровать конкретные сигналы о работе того или иного ведомства, ведь в целом правительства выполняют свою задачу и избиратели получают необходимые общественные блага. То же самое касается банков и компаний - их акционеры и инвесторы получают прибыль. Чтобы распознать риск, нужны специальные знания и тяжелая работа.

• Плохие менеджеры в такой ситуации не наказываются и не увольняются, а правительства продолжают переизбираться. При этом ни менеджеры, ни правительства не хотят ничего менять, ведь они уверены, что все и дальше будет хорошо. Срабатывает психологический фактор: люди верят, что их успехи связаны с их усилиями.

• В крайнем случае, они могут задержать наступление неприятных последствий: рисковые кредиты дают большую прибыль сейчас, а становятся плохими лишь спустя время, да и по обильным социальным программам приходится платить потом. Возможно, этим будут заниматься сосем иные менеджеры.

• Тем более, промышленным экономикам вроде Германии легче распознать риски: фабрика может быть эффективной или неэффективной, третьего не дано. А с оценкой эффективности рынка недвижимости или финансовой системы гораздо больше проблем.

Кредитный бум стал главной причиной замедления роста Потенициальный рост экономик стран, переживших кредитный бум, замедлился:

• Правительства взяли на себя слишком много обязательств, которые нужно будет финансировать и после снижения налогов.

• Начинается "голландская болезнь", только без нефти: финансовые потоки и люди перераспределяются в строительство и другие сектора, а в промышленности остается все меньше ресурсов.

• Выздоровление после финансовых кризисов обычно оказывается долгим и сложным, ведь нужно списать большие долги.

• Кроме того, финансовые бумы разрушают институты, которые становятся все более и более неконкурентоспособными.

Испания: как правительство своими руками создало пузырь на рынке недвижимости • До введения евро экономика Испании была в порядке: бюджет был более или менее сбалансирован, в стране были крупные транснациональные корпорации вроде Telefonica. Финансовая система была надежна, а банки имели достаточный капитал.

• Снижение ставок подействовало на экономику Испании сразу, ведь значительная часть богатства испанцев хранилась в недвижимости - практически 80% от общего богатства. Ипотечный рынок был крайне чувствителен к росту кредитования.

• Ситуацию усугубил и приток иммигрантов: их доля выросла с 2% от всего населения до 12% в 1999-2009 годах. Им тоже нужно было жилье.

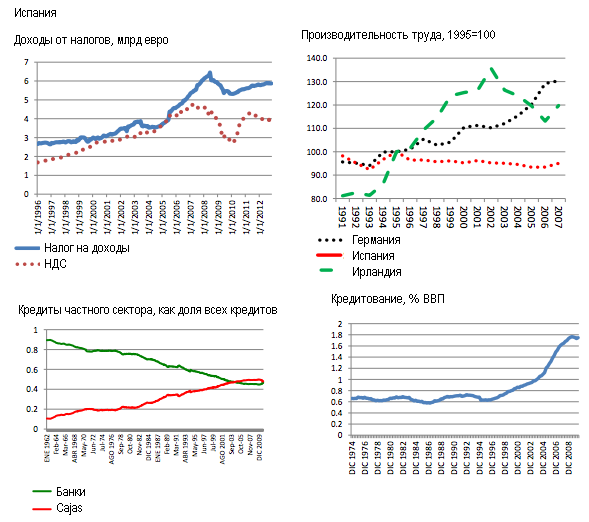

• С 1999-2007 годы испанская экономика в среднем росла на 3,6% против темпов роста в 2% для еврозоны и в 2,6% для США. Но рост происходил только за счет притока новой рабочей силы и капитала, а не за счет роста производительности труда - она не росла с 1995 года.

• Правительству не нужно было реформировать рынок труда, систему образования и институты - это смертельные проблемы испанской экономики.

• Рост потребления ухудшал качество торгового баланса. С 2000 по 2009 годы, чтобы оплатить импорт, Испании понадобилось 520 млрд евро внешнего финансирования.

• Из-за инвестиционного бума случился перекос в экономике: на его пике порядка 25% испанцев работали в строительстве. Бюджет также зависел от налога на сделки на недвижимость и другие налоги, связанные с этим сектором.

• Интересно, что многие политики и чиновники говорили, что на рынках создан пузырь и это - угроза для экономики Испании. Но никто не стал его сдувать.

Испания все больше зависела от роста кредитования и рынка недвижимости Сберегательные банки Испании как пример упадка институтов

Сберегательные банки Испании как пример упадка институтов Резкий рост спроса на недвижимость не может просто объяснить постоянный роста цен на испанскую недвижимость в 1997-2007 годах, а также быстрый рост внешних и внутренних дисбалансов. Это было связано с законодательными изменениями, которые привели к развитию сберегательных банков - cajas. В 1997 году регионы получили полную свободу в зонировании и создании планов по строительству.

Компании или группы компаний могли представлять свои планы по развитию города и застройки, им требовалось лишь одобрение городского совета. Под застройку попали огромные площади, которые были раньше закрыты для рынка, - на этом можно было заработать миллионы евро. В итоге, строительные компании завалили муниципалитеты своими планами, которые без проблем утверждались - они позволяли городу и чиновникам хорошо заработать - это стало источником коррупции.

Сберегательные банки cajas финансировали эти планы развития - на эти организации в какой-то момент приходилась половина банковского сектора Испании. Изначально они были созданы для финансирования среднего класса и рабочих. Прибыли от их деятельности отправлялись на финансирование социальных проектов, например, на поддержку искусства. Их приравняли к банкам в 1971 году, тогда их деятельность начал регулировать Банк Испании.

В 1985 году контроль над cajas был передан регионам, а также были сняты территориальные ограничения на их деятельность. В итоге, cajas начали разрастаться, открывать новые подразделения. В 2008 году один филиал cajas приходился на каждые 1800 жителей Испании. Именно они финансировали строительный бум в Испании - на деньги, которые сберегательные банки занимали на рынке, девелоперы строили. При этом cajas так и не стали полноценными банками - у них не было совета директоров, ими управляли советы, которые назначали местные органы власти, коррумпированные сами cajos. Они были не готовы к своей новой роли.

Кредитование строительства выросло с 8% ВВП в 1995 до 29% ВВП в 2005 году. Во втором квартале 2009 года кредитование девелоперов выросло до пикового значения - 234,7 млрд евро, ипотечное кредитование достигло своего пика - 662,8 млрд евро - в третьем квартале 2010 года. Количество строящихся домов выросло с 150 тысяч в 1995 году до 600 тысяч в 2007 году. С 1998 по 2008 годы номинальные цены на недвижимость выросли на 175% по сравнению с индексом потребительских цен, выросшим на 61,5%. Даже в США цены росли медленнее.

Итогом коллапс Bankia, компании, появившейся в результате слияния двух сберегательных банков Caja Madrid и Bancaja. Оба банка служили для реализации политических целей, их руководство постоянно менялось, часто банки возглавляли политики без опыта работы в сфере. Работой банков руководили политические интересы - развитие рынка недвижимости. В 2009 году оба банка слились в Bankia, но в управлении ничего не поменялось. Из-за проблем Bankia Испании пришлось первый раз просить помощи ЕС и МВФ.

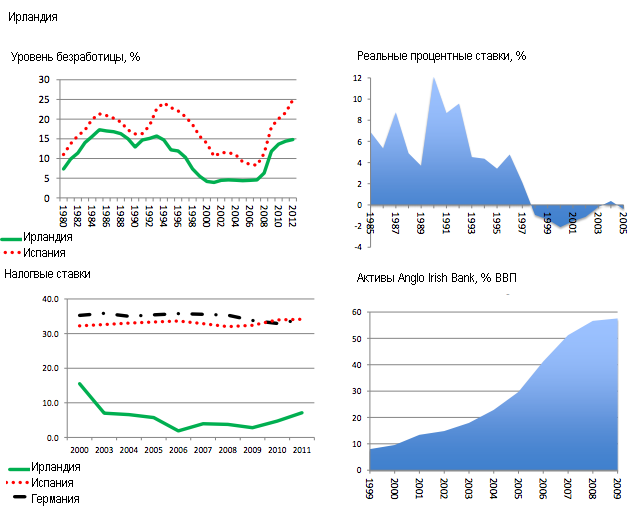

Ирландия: кредитный пузырь лучше замедления роста В 1999 году экономика Ирландии была в порядке. Благодаря реформам 1980-х годов, она устойчиво росла, средние темпы росла в 1978-2000 годах составляли 6%, а безработица составляла 5,5%.

Но к началу 2000-х годов этот рост выдохся. С конца 1980-х годов производительность труда росла так же, как в других странах Европы, зато постоянно увеличивалось количество рабочих часов. К концу века уровень безработицы упал до 4%, больше наращивать выпуск было просто невозможно. Ирландии угрожало значительное замедление роста.

Но этого не случилось. Реальные ставки падали все 1990-е годы, а в 1998 году снизились до негативных значений. В итоге, начали расти инвестиции и цены на недвижимость.

В ирландском пузыре была фундаментальная предпосылка: в начале века недвижимости просто не хватало. Если в 2000 году строилось в год 50 тысяч жилых объектов, то в 2006 году - 93 тысячи.

Сектор недвижимости стал основой роста экономики. В 2007 году 13,3% всей занятости приходилось на строительство против 8% в США и Великобритании. В сочетание с низкой безработицей это привело к росту давления на зарплаты и снижению конкурентоспособности страны.

Кредитные организации занимали на внешних рынках, чтобы финансировать строительный бум.

Правительство не пыталось сдержать рост пузыря, напротив, оно проводило реформу регулирования и налоговой политики, что лишь усилило привлекательность сектора. В итоге, зависимость от бюджета выросла, а "Кельтский тигр" получил еще пару лет быстрого роста. С 1996 по 2007 годы госрасходы росли на 6% в год. При этом надзор над банками значительно ослаб.

Тогда же начался бурный рост банка Ango Irish, который постепенно стал системным риском - его баланс на пике был 57% ВВП. Банк не обращал внимания на ирландские законы. По его пути последовали и другие банки.

Это привело к банковскому и долговому кризису в Ирландии.

Anglo Irish Bank и снижение ставок стали причиной кризиса в Ирландии Греция: главное не замечать проблем

Греция: главное не замечать проблем Средние темпы роста экономики Греции в 2002-2008 годах составляли 2%, а перед Олимпиадой они подскочили до 6%. Причиной стало бюджетной стимулирование, рост экспорта и либерализация финансовой системы.

Однако дефицит счета текущих операций в 2008 году составил 15% против 8% в 2000 году, он за весь период не опускался ниже 5%.

Результатом стал рост чистого долга с 42,7% ВВП в 2000 году до 82,5% ВВП в 2009 году. Большая часть долга пришлась на госсектор - это ключевое отличие от Ирландии и Испании.

Проблемы появлялись с 1980-х годов. В 1980-е и 1990-е годы дефицит бюджета составлял порядка 8% ВВП. В 2000-е годы дефицит текущего счета Греции в среднем составлял 10% ВВП.

После вступления евро эти процессы усилились. Институты разрушались, это видно по некачественной статистике, росту коррупции и другим факторам. При этом правительство даже не задумывалось о проведении реформ.

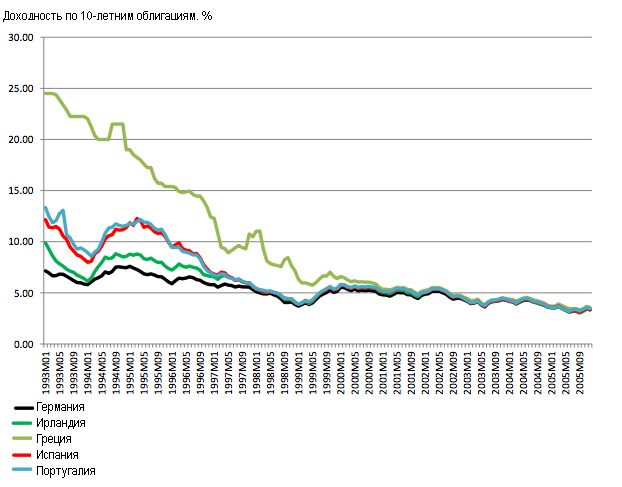

Да и зачем, ведь именно в 2000-е годы ни одна страна в Европе не пережила такого бума, как Греция. В 1994 году доходность по 10-летнем облигациям страны составляла 22%, а в 2003 году снизилась до 3,6% - Греция могла занимать так же дешево, как Германия. Реформы в том числе и пенсионная, необходимая стране, сворачивались.

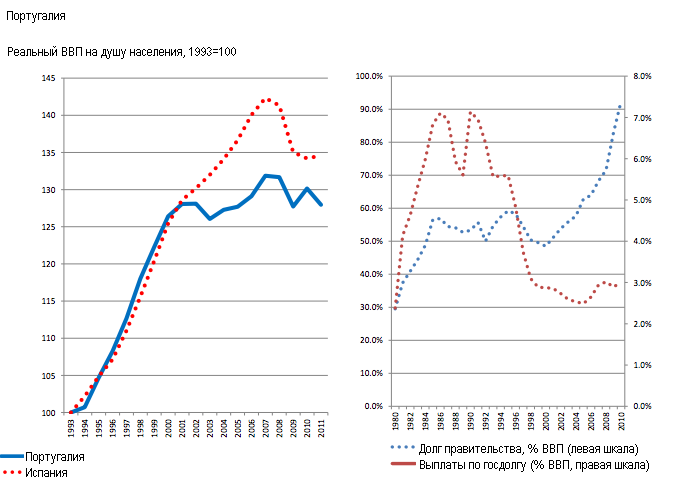

Португалия: кредитный бум не помешал стагнации экономики В 2000 году экономика Португалии начала стагнировать. В 2012 году ВВП Португалии оказался ниже, чем в 2001 году. Лишь в 2007 году экономика страны смогла вырасти на 2% - до этого темпы роста были куда ниже.

С 1999 по 2005 году производительность экономики Португалии снижалась. Это было связано с ограничением конкуренции, доминирующим положением крупных компаний в нескольких ключевых секторах, неэффективностью рынка труда и другими факторами.

Дефицит бюджета никогда не опускался ниже 2,9% ВВП. Госдолг в итоге вырос с 51,2% ВВП в 2001 году до 92,4% ВВП в 2010 году.

Частный сектор прекратил сберегать и начать финансировать свое потребление с помощью зарубежных кредитов. Дефицит текущего счета в итоге составлял 6-12% ВВП.

Но никаких реформ не проводилось, а на выборах 2002 и 2005 года победили консерваторы, которые хотели поддержать неэффективную систему. Опять же зачем нужны реформы, если доходность по 10-летним облигациям упала с 12% в 1995 году до менее 4% в 2005 году. Ни спроса, ни предложения на реформы в стране просто не было.

В 2008 году потоки капитала в страну неожиданно остановились. В 2011 году страна приняла помощь ЕС и МВФ.

Португалия оказалась в длительной стагнации Германия: финансовые условия не позволили отказаться от реформ

Германия: финансовые условия не позволили отказаться от реформ В Германии ни евро, ни пузыри не изменили финансовых условий. Доходности всех остальных стран снизились до уровня Гермнаии, но немецкие ставки так и остались немецкими ставками.

До этого в течение десятилетия именно Германия была "больным" Европы. В конце 1990-х годов и в начале 2000-х годов ее экономика росла примерно на 1% в год. В 2005 году безработица в Германии достигла 11%. Это сопровождалось ухудшением демографии.

Пока в Ирландии и Испании был бум на рынке недвижимости, в Германии цены снижались.

Из-за объединения Германии правительству пришлось повышать социальные расходы и, соответственно, налоги. Рынок труда в буквальном смысли душили слишком высокие социальные взносы.

Германии пришлось идти на непопулярные реформы. Были созданы системы повышения квалификации и общественных работ. Рабочий был обязан принять любое подходящее место работы. Рынок труда стал более мобильным и эффективным.

Для Германии после перехода к евро ситуация не изменилась /Финмаркет/

/Финмаркет/