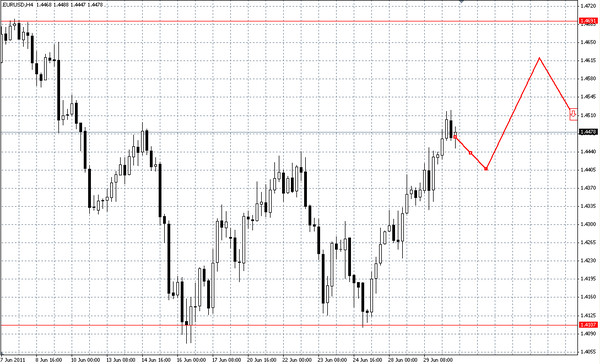

О Греции все сказано?Июнь оказался довольно непростым как для валют, так и для трейдеров – слишком неоднозначно все складывалось. Чтобы понять это, достаточно посмотреть хотя бы на график пары евро/доллар: рост в начале месяца почти до уровня 1.47, резвый спад к уровню 1.4090 в середине и диапазон в финальную десятидневку, из которого валюта вырвалась вверх в последние 2 рабочих дня. И на все это, естественно, были причины: ожидание намеков на скорое повышение ставки со стороны главы Европейского Центробанка Трише, «греческие проблемы» и попытки их решить.

Не знаю, как у кого, а у меня складывается ощущение d?j? vu. Год назад ситуация была очень похожей. Как и сейчас речь шла о резком сокращении бюджетного дефицита Греции, что на текущий момент является необходимым условием для получения страной очередного транша. В 2010 году стране удалось сократить бюджетный дефицит сальдо ценой увеличения пенсионного возраста, заморозки роста зарплат госслужащих, уменьшения госрасходов, что вызвало резкое недовольство со стороны населения. То же самое происходит и сейчас.

Сегодня вся Греция охвачена огнем забастовок и, естественно, население винит во всех проблемах правительство страны, которое, как и предполагалось, все же приняло программу мер жесткой экономии. Утверждение парламентом процедуры реализации принятого пакета мер также прошло без особых трудностей. Все это дало евро необходимый импульс для краткосрочного роста, поскольку теперь Греция может рассчитывать на очередной спасительный транш от ЕС и МВФ. НО… Достаточно ли будет этого для того, чтобы страна выжила и как убедить в этом рейтинговые агентства, удастся ли привлечь инвесторов для покупки гособлигаций на сумму в 50 млрд. евро? Вопросов больше, чем ответов, и все это пока сдерживает оптимистичные порывы трейдеров. Да и что греха таить, они же прекрасно понимают, что все это временное решение проблемы и что в любой момент ситуация может развернуться на 180 градусов.

«Греческая» проблема стала основным эмоциональным лейтмотивом в июне на мировых валютных торгах. И в свете этого, экономические отчеты оказались немного не у дел, провоцируя лишь краткосрочные откаты в том или ином направлении (тем более, что характер их был достаточно противоречив: замедление темпов роста деловой активности в еврозоне, падение доверия инвесторов Германии до минимального за 2,5 года уровня, но при этом, рост объемов промпроизводства и розничных продаж в Е17). Одно из наиболее ожидаемых событий - пресс-конференция главы ЕЦБ Жана Клода Трише после объявления решения по ставке вопреки всем предположениям вынудила евро откатиться от месячного максимума. Нет, сказал он, все как надо, произнес кодовую фразу о «высокой степени бдительности» и никак не развеял ожиданий возможного ужесточения монетарной политики на июльском заседании. Такой исход был ожидаем и заложен в цены, потому-то, видимо, и сработал принцип «продавай на фактах». К тому же, в тот момент не было еще никакой определенности по поводу транша Греции, следовательно, резко усилились опасения в отношении того, что повышение стоимости кредитования только усугубит ситуацию с долговым кризисом, что приблизит ее к дефолту.

Фунту повезло гораздо меньше, чем евро, – большую часть времени пара GBPUSD двигалась на юг. Конечно, для ослабления у британца были причины и достаточно веские. Если европейские отчеты противоречивы, то со стороны экономических релизов из Туманного Альбиона все больше веет негативом. Объёмы британского промпроизводства в секторе обрабатывающей промышленности сократились, причем максимальными за 2 года темпами (-1,5% м/м). Впервые с января 2010 года упал и показатель розничных продаж. Потребители сокращают свои расходы на фоне растущих цен на энергоносители и неопределенности на рынке труда: растет число обращений за пособием по безработице, в том время как рост уровня заработных плат замедляется. И все это на фоне инфляции, которая уже более чем в 2 раза превысила целевой уровень, установленный Банком Англии. Подобные цифры только укрепляют нас в мысли о том, что темпы роста ВВП будут замедляться во 2 квартале и, скорее всего, Банк Англии будет вынужден продолжать политику стимулирования экономики, которая вряд ли подразумевает скорое повышение ставки. Это и было подтверждено Протоколом заседания МРС от 9 июня. За повышение ставки (с уходом «ястреба» Сентанса) высказались всего 2 представителя Комитета, что явно поубавило агрессивность. Адам Поузен остался верен своей идее расширения программы покупок активов на 50 млрд. фунтов стерлингов, выступив против остальных 8-ми коллег, проголосовавших за сохранение неизменного размера программы QE (200 млрд. ф. ст.). При этом некоторые представители МРС высказали опасение о том, что в случае материализации снижения среднесрочных инфляционных рисков (которые, как отмечается в протоколе, повысились за последний месяц) может потребоваться дальнейшее продолжение политики QE вместо повышения ставки с целью борьбы с инфляцией, которая может подняться до угрожающих 5%.

Прогноз на июльЕсли говорить о прогнозах на ближайший месяц, то ситуация складывается достаточно непростая. Практически с равной долей вероятности можно ждать как роста, так и падения общеевропейской валюты. Но в любом случае, мы прогнозируем высокую степень волатильности. А торговые решения, вероятно, будут приниматься на основе сравнения: у кого дела обстоят хуже. Основное влияние на валютные торги, скорее всего, будут оказывать две темы: по-прежнему это будет развитие ситуации в Греции и важный политический вопрос в преддверии начала выборного цикла в США - проблема увеличения потолка госдолга США. Если с первой все более-менее понятно - 3 июля было принято решение о выделении очередного транша в размере 12 млрд. евро. Первичной реакцией стал рост единой валюты. Но на этом вся ясность заканчивается. По той простой причине, что в какой-то момент наступит осознание того, что дефолт все же неизбежен и все эти транши не что иное, как отсрочка. Греции еще в прошлом году было необходимо дать утонуть слабым компаниям и банкам. Пожалуй, это было бы разумным шагом. Скорее всего, реструктуризации избежать не удастся и рано или поздно провести ее придется, но только последствия этого будут куда более масштабны и печальны для Еврозоны в целом и, особенно, для Португалии, Испании, Италии. Естественно, это не пойдет на пользу евро. Конечно, это достаточно отдаленная перспектива, но осознание этого факта может серьезно омрачать перспективы общеевропейской валюты и в обозримом будущем. Кроме того, свою лепту в динамику евро может внести и решение ЕЦБ. Очередной перенос сроков второго повышения ставки не добавит оптимизма трейдерам, что также может привести к падению пары EURUSD. Одна из потенциальных целей движения – июньский минимум в районе 1.41.

До 2 августа правительство США должно прийти к соглашению в отношении повышения потолка госдолга. Отсутствие договоренности может привести к плачевным последствиям. В частности, в июне агентство Moody's уже пригрозило поместить на пересмотр блестящий рейтинг США ААА в том случае, если в ближайшее время страна не придет к консенсусу в отношении данного вопроса. Все это может оказывать на доллар давление. Перспективы американской экономики тоже далеки от безоблачных. Если свести воедино данные по темпам роста производственной активности с данными по рынку труда, потребительским расходам, рынку недвижимости, можно делать вывод о том, что темпы восстановления экономики США продолжают сбавлять обороты. И, скорее всего, показатель ВВП за 2 квартал окажется достаточно слабым. В подобных условиях поддержать «американца» может только бегство от рисков или же катастрофичная ситуация в еврозоне.

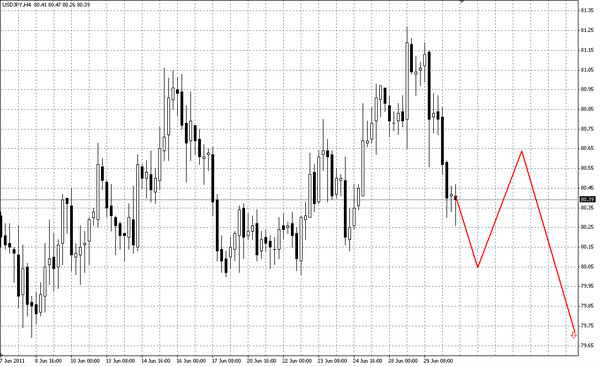

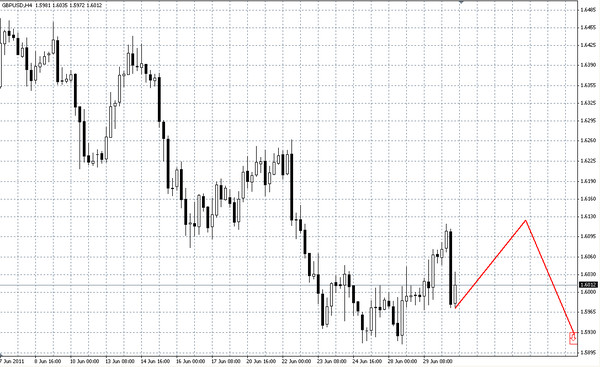

В целом, учитывая серьезность проблем Европы и США можно предположить, что движения в июле будут характеризоваться беспорядочными перебежками от евро к доллару и наоборот. Скорее всего, пара EURUSD будет удерживаться в пределах диапазона 1.41 – 1.47. По паре фунт/доллар с большей долей вероятности стоит ждать продолжения формирования нисходящего тренда. Экономика страны по-прежнему демонстрирует признаки замедления темпов восстановления. В подобной ситуации от Банка Англии на июльском заседании ждать какого-либо ужесточения монетарной политики не приходится. Напротив, если в Протоколе по его итогам у Поузена появятся сторонники или кто-то переметнется в сторону большинства в рамках голосования по уровню ставки, фунт может оказаться под еще более сильным давлением. Продажи пары доллар/йена стоит рассматривать только в том случае, если рынок окажется под влиянием темы бегства от рисков. Целью движения может стать уровень 78.50.

Ожидаемые схематические колебания основных валютных пар во второй половине августа представляем ниже:

Андрей Диргин, начальник аналитического отдела FOREX CLUB

Андрей Диргин, начальник аналитического отдела FOREX CLUB