Из трех основных рыночных условий, на которых фокусируют свое внимание трейдеры, самым сложным является пробой.

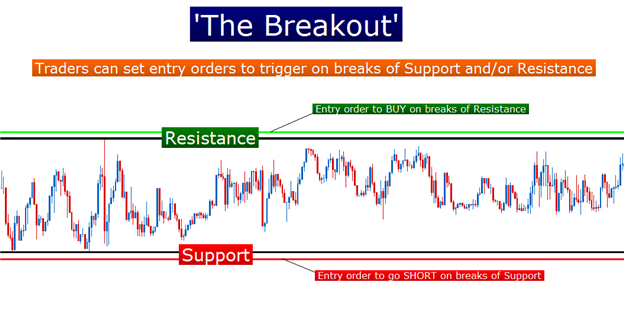

Торговля на пробоях включает в себя идентификацию грамотных входов на пробоях уровней сопротивления и поддержки. Если цена пробила линию сопротивления, то трейдер, торгующий на пробое, ищет возможность открытия длинной позиции. Если цена пробила линию поддержки, то наш трейдер, ищет возможность открытия короткой позиции. На рисунке внизу вы можете увидеть иллюстрацию сказанному. Зеленым цветом отмечена линия сопротивления, красной линией поддержки.

Идея заключается в том, что уровни поддержки и сопротивления служат препятствиями для дальнейшего движения цены. Когда цена пробивает эти уровни, препятствие более не существует; цена может пойти вверх – в таком случае трейдеры открывают длинные позиции, или вниз – в таком случае трейдеры открывают короткие позиции.

К несчастью, торговать на пробоях не так легко, как это кажется на первый взгляд.

Причина заключается в том, что тот самый фактор, который делает пробои столь привлекательными, одновременно обуславливает опасность работы на них. Этот фактор – волатильность. В данной статье мы рассмотрим вопрос пробоев и – что более важно – как трейдеры могут модифицировать свои подходы к торговле в этих привлекательных, но потенциально опасных условиях.

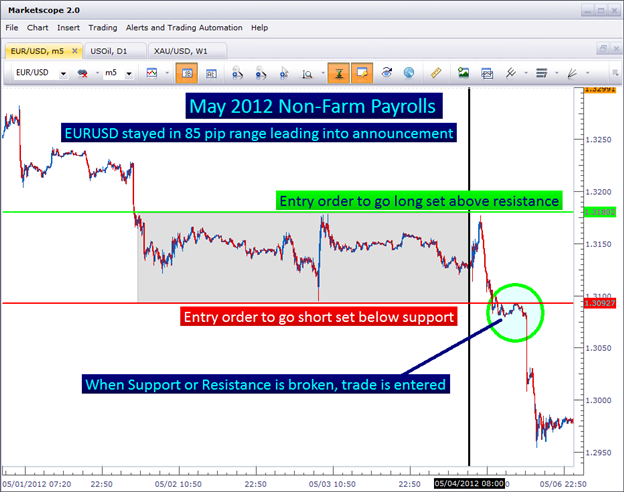

Ищем волатильность. Когда мы планируем сделку с большой волатильностью, очень важно иметь себе визуальное представление об условиях, в которых мы собираемся торговать. Пробои эманируют из диапазонов. Диапазоны формируются, когда у трейдеров нет уверенности в том, куда должна идти цена. Хороший пример этого феномена мы можем наблюдать во временные промежутки, предшествующие значимым экономическим релизам; когда на рынке часто формируются боковые диапазоны.

Многие стратегии торговли на новостях основаны именно на пробоях этих диапазонов. На рисунке внизу мы видим, как в начале этого года сработала одна из таких стратегий после выхода данных по рынку труда США в мае этого года.

Как видно на графике, до выхода релиза пара торговалась в диапазоне 85 пипсов. Согласно правилам стратегии, ордер на покупку был поставлен выше сопротивления, ордер на продажу ниже поддержки. После того как новость распространилась по рынку, цена пробила поддержку. Новостной релиз придал рынку волатильность, что и вызвало пробой технического уровня.

Движение после пробоя часто связано с ростом волатильности, который следует за пробоем ценой уровня поддержки и сопротивления. Однако, как мы отметили выше, это может быть очень опасным – вот почему при работе на пробоях всегда важно иметь четкие параметры управления рисками. Только тогда мы достигнем успеха в долгосрочной перспективе.

Управление волатильностью Ранее мы говорили, что волатильность может быть опасной. Это связано с тем, что мы никогда не можем знать наверняка, насколько сильным будет движение цены.

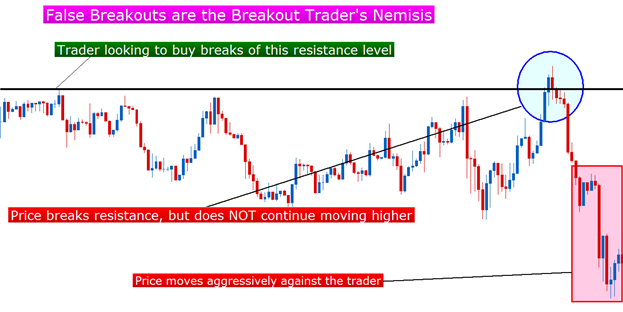

В некоторых случаях цена может протий лишь небольшое расстояние от уровня поддержки или сопротивления, а затем развернуться против нас и достичь стопа. Есть даже концепция «ложных пробоев». Пробой называется ложным, когда цена пробивает технический уровень, но не продолжает движение в заданном направлении. На рисунке внизу мы видим хороший пример ложного пробоя:

Как видно на рисунке, пробойный трейдер вполне мог запланировать себе открытие длинной позиции на пробое сопротивления. Однако после пробоя, цена лишь немного пошла вверх, после чего развернулась и начала агрессивное движение вниз.

Ложные пробои встречаются часто. Поскольку мы знаем, что большинство пробоев имеют место в волатильные периоды (когда цена может протий в одну или в другую сторону большое расстояние), пробойным тредерам необходимо использовать хорошие правила управления рисками, чтобы минимизировать опасность, которую несут ложные пробои. Здесь нам могут помочь стоп ордеры и тактики работы с ними.

Управление рисками при пробоях. Как видно на приведенном выше графике, ложные пробои представляют собой бич пробойных трейдеров. Это объясняется тем, что цена после ложного пробоя может двигаться против нашей позиции в течение длительного времени, в результате чего мы потеряем прибыль, заработанную подчас многими успешными сделками.

Из-за большой волатильности торговых пробоев правильное управление рисками является чрезвычайно важным. Трейдеры, которые плохо управляют рисками, могут понести очень большие убытки.

В статье «Ошибка №1 форекс-трейдеров» специалист по количественному анализу Дэвид Родригес говорит о важности коэффициентов риска и вознаграждения. Вывод статьи:

«Трейдеры правы более, чем в 50% случаев, но теряют больше денег на убыточных сделках, чем на зарабатывают на прибыльных. Трейдеры должны использовать стопы и лимиты, что соотношение риска к прибыли было 1:1 или даже лучше».

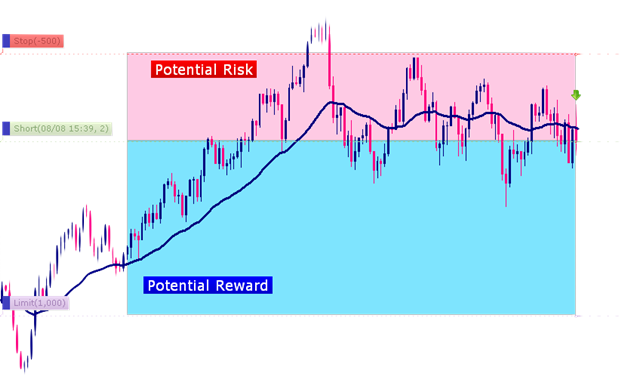

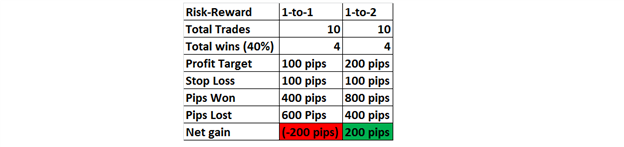

При торговле по пробоям часто существует вероятность того, что большая часть сделок завершаться ложными пробоями. Однако в меньшем числе случаев, когда наша позиция оказалась прибыльной, эта прибыль может расти в течение продолжительного времени. Таким образом, при торговле по пробоям можно использовать достаточно агрессивные коэффициенты риска к прибыли такие как 1:2 или даже больше. На рисунке внизу мы видим пример использования соотношения риска к прибыли 1:2.

При коэффициенте 1:2 трейдеру необходимо, чтобы только 40% его сделок были прибыльными, чтобы выйти в плюс.

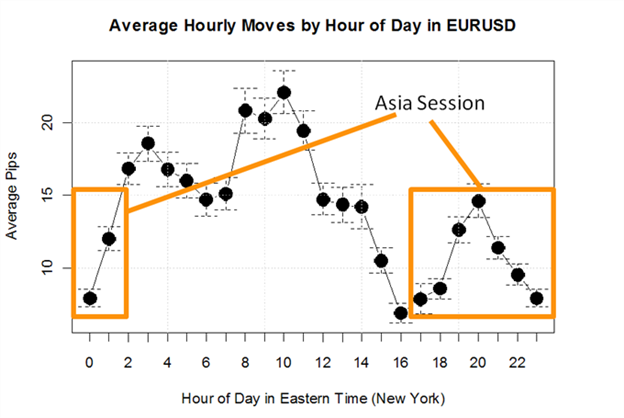

При торговле на пробоях важным фактором является внутридневная волатильность. На рисунке внизу мы видим «среднюю часовую волатильность» для пары EURUSD.

На рисунке хорошо видно, что переход от Азиатской сессии к Лондонской характеризуется ростом волатильности.

В связи с этим трейдеры часто приспосабливают свои пробойные стратегии к этому периоду, поскольку переход от сессии к сессии связан со значительным ростом волатильности.

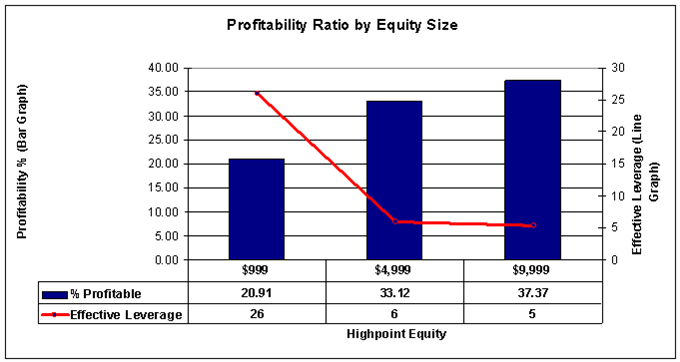

Следующий график взят из статьи Джереми Вагнера «Сколько капитала необходимо для торговли на рынке форекс», в которой автор анализирует размеры плеча, используемые на форексе. Голубые бары демонстрирует прибыльность в зависимости от объема капитала и плеча.

В своем исследовании Джереми обнаружил, что трейдеры с большим депозитом (9.999 долларов) используют, как правило, меньшее плечо, чем трейдеры с маленьким балансом депозита (999 долларов). Трейдеры, которые используют умеренное плечо (5:1) как демонстрируют большую прибыльность по своим счетам (37.37% времени), чем трейдеры, которые используют маленькие депозиты (20,91%).

Джереми предлагает трейдерам использовать плечо меньше, чем 10:1 для тех, чей депозит менее 5.000 долларов.

Небольшое резюме. Трейдерам необходимо соблюдать правила управления рисками при торговле на пробоях, использовать выгодные соотношения риска к прибыли (т.е. потенциал заработать должен быть больнее, чем потенциал проиграть) при торговле в течение волатильных периодов дня; тредйерам также необходимо использовать плечо менее 10:1.

© James B. Stanley

© Перевод:

www.kroufr.ru