Еще никогда Нобелевская премия по экономике так точно не пересекалась с российской действительностью. Томас Саржент и Кристофер Симс, исследовавшие взаимовлияние ожиданий рынков и неожиданных событий на экономполитику правительств, вряд ли предполагали, что именно в России и как раз в "нобелевскую неделю" ожидания обвала и нервозность в отношении предполагаемой реакции правительства РФ на него станут всеобщими. Рынки, от финансового до металлургического, не верят в макроиндикаторы, катастрофы отнюдь не предсказывающие. Они заранее планируют худшее — эти ожидания вне зависимости от того, что произойдет в ЕС и США до конца 2011 года, уже влияют на экономические и политические перспективы страны.

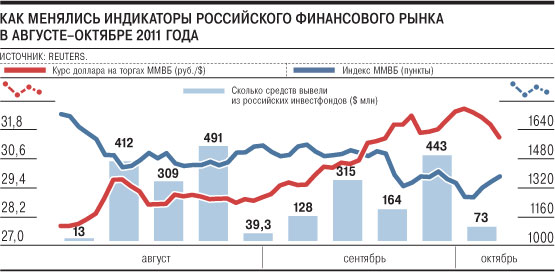

Российская экономика может не дождаться предсказываемого летом 2011 года улучшения макроэкономической ситуации для нее в последнем квартале года. Сентябрьское ослабление рубля, объявленная "рокировка" президента Дмитрия Медведева и премьер-министра Владимира Путина, осеннее усиление оттока капитала, отставка вице-премьера Алексея Кудрина, развитие кризиса госдолга в ЕС — все эти и связанные друг с другом и совпавшие по времени факторы постепенно формируют негативные ожидания и бизнеса, и населения. С этой реальностью, видимо, придется иметь дело и правительству Владимира Путина, и следующему — как раз 10 октября Нобелевский комитет присудил премию по экономике двум экономистам из США, разрабатывавшим инструментарий для учета такого рода ожиданий в экономполитике. Даже в случае, если в ближайшие месяцы обвала не произойдет (как уже писал неоднократно "Ъ", к тому есть веские основания — снижение инфляции в конце года, рост госспроса и госрасходов в четвертом квартале, нефть выше $100 за баррель, ожидания принятия в ближайшие недели новых инициатив ЕС по решению проблемы госдолга), тот факт, что компании РФ к нему готовятся, будет фактором торможения экономического роста. По факту, в будущем обвале, несмотря на отсутствие достоверных прогнозов, уверены почти все (см. "Прямую речь"), кроме чиновников, которым по должности предписаны "словесные интервенции" — например, первого заместителя главы ЦБ Алексея Улюкаева или заместителя главы Минэкономики Андрея Клепача, теперь уже допускающего на фоне планируемого мирового кризиса новое "русское экономическое чудо".

"Спусковых крючков" для изменения ожиданий в последние недели было слишком много, чтобы не сработал ни один. В первую очередь настроения изменились в связи с летним кризисом ликвидности в банковской системе ЕС — он не только спровоцировал проблемы с ликвидностью в банковском секторе РФ с августа, но и с сентября (см. "Ъ" от 7 октября) транслировался в проблемы с рефинансированием корпоративного госдолга. В конце августа на пике налоговых выплат объем остатков банков на корсчетах и депозиты в ЦБ достигли минимума с декабря 2010 года — 718 млрд руб. (комфортным считается уровень в 1 трлн руб.), но и после окончания налоговых выплат регулярно опускался ниже этой отметки.

Немедленным результатом, отражающимся в ожиданиях, стал рост ставок на денежном рынке. Так, например, если в августе ставки репо находились ниже 5%, то с середины сентября устойчиво превышали этот уровень. Больший рост ставок сдерживали ЦБ и Минфин, которые в разы увеличили объем вливаний ликвидности в банковскую систему. Только за сентябрь на аукционах прямого репо в ЦБ банки привлекли 1,8 трлн руб. (в августе объем привлечений — всего 41,7 млрд руб.), а в рамках депозитных аукционов Минфина — 506,4 млрд руб.(в августе — 219,8 млрд руб.). Рост заимствований в ЦБ и Минфине привел к тому, что чистая ликвидная позиция банков (разница между корсчетами, депозитами в ЦБ, облигациями Банка России и обязательствами банков перед ЦБ и Минфином) находится на стабильно отрицательных значениях. По расчетам аналитиков банка "Траст", вчера ее уровень составлял минус 321,6 млрд руб.

Нестабильность на финансовых рынках, как и ослабление рубля, в сентябре-октябре уже является реальностью банковского бизнеса. Налицо повышенный спрос физлиц на валюту (он вырос на треть, доля валютных депозитов по итогам сентября выросла примерно на 5 процентных пунктов, до 22%). Большинство крупных банков уже повысили ставки по кредитам компаниям на 1-2 процентных пункта: на такие меры уже пошли Сбербанк, Юникредитбанк, Абсолют-банк, Транскредитбанк. Повышение ставок (в среднем на 0,5-1,5 процентного пункта) коснулось и розничного кредитования — восемь из двадцати крупнейших розничных банков повысили ставки или готовятся сделать это в случае дальнейшего ухудшения ситуации, в которой, по словам частных игроков, уверенно себя чувствуют только госбанки.

Компании также рассматривают лишь худший вариант развития событий в ЕС, транслируя ожидания на свои будущие планы в России. Так, публикация данных Ассоциации европейских дилеров о сентябрьских продажах автомобилей в РФ были восприняты рынком, при всей их неоднозначности, как сигнал будущего "вхождения в штопор". Настроения российских металлургов в отношении перспектив будущего также близки к кризисным: только ожидания замедления роста спроса со стороны КНР уже сейчас рушит и цены, и объемы производства. Наконец, даже в ритейле — отрасли, все прогнозы в отношении которой до последнего момента были исключительно позитивными (в РФ продолжается и рост частного кредитования на уровне 20% в год, и как минимум стабильны реальные доходы, и ожидается снижение нормы сбережений), уже преобладают негативные ожидания. Крупнейший российский ритейлер, X5 Retail Group, вчера самостоятельно обрушила котировки своих акций в Лондоне, заявив об "ухудшении макроэкономической ситуации в стране" и грядущем сокращении спроса на продукты питания.

Ожидания такого рода обычно являются "самосбывающимися" и подтверждаются отраслевыми "опережающими индикаторами". Так, на российских железных дорогах уже наблюдается снижение темпов роста, похожее на предкризисную ситуацию 2008 года, когда рост погрузки ОАО РЖД, наблюдавшийся в январе-марте, резко замедлился в апреле и остановился в мае. Три года назад после "нулевого" по показателям оборотов лета железные дороги четко обозначили кризис уже по итогам сентября падением перевозок на 2% (к ноябрю 2008 года оно уже достигло 20%). В 2011 году наблюдается схожая динамика — только вокруг нулевого роста погрузка ОАО РЖД застряла в августе-сентябре. Как и в других отраслях, у этого есть внутреннее "некризисное" объяснение — и сами железнодорожники, и частные операторы, и чиновники говорят о технологических проблемах на сети, из-за которых простаивают вагоны и не вывозятся грузы. Впрочем, и в 2008 году в отрасли вплоть до "официального объявления" кризиса в сентябре замедление темпов роста с мировым кризисом не связывали. Логистика ранее, чем другие макроиндикаторы, чувствует именно изменение настроений.

Отметим, правительство пока видит в европейском долговом кризисе, главном драйвере негативных ожиданий, скорее возможность заработать. Так, Россия, по-прежнему планирующая рост ВВП по итогам 2011 года выше 4% и официально планирующая рецессию при ценах Brent на уровне $60 за баррель, уже практически договорилась с Кипром о предоставлении ему кредита в €2,5 млрд. Вчера же помощник президента Аркадий Дворкович подтвердил консультации с правительством Испании о возможных крупных вложениях резервов в испанский госдолг. Пока неизвестно, переубедит ли демонстративная смелость российского Белого дома пессимистически настроенный бизнес и элиты, уже вносящие будущий кризис в ежедневник на 2011 год. Нобелевский комитет вчера лишь подтвердил, что такие записи игнорировать не стоит.

Коммерсантъ

Коммерсантъ